发布日期:2024-01-14 发布人:润达生物

本周孵化企业陆续恢复出苗,鸡苗市场恢复成交,但鸡苗总供应量处偏低水平;毛鸡养殖扭亏为盈,养殖端补栏大跨年鸡积极性尚可,苗市交投活跃,鸡苗成交价格持续上涨。

肉鸡市场周度行情走势分析

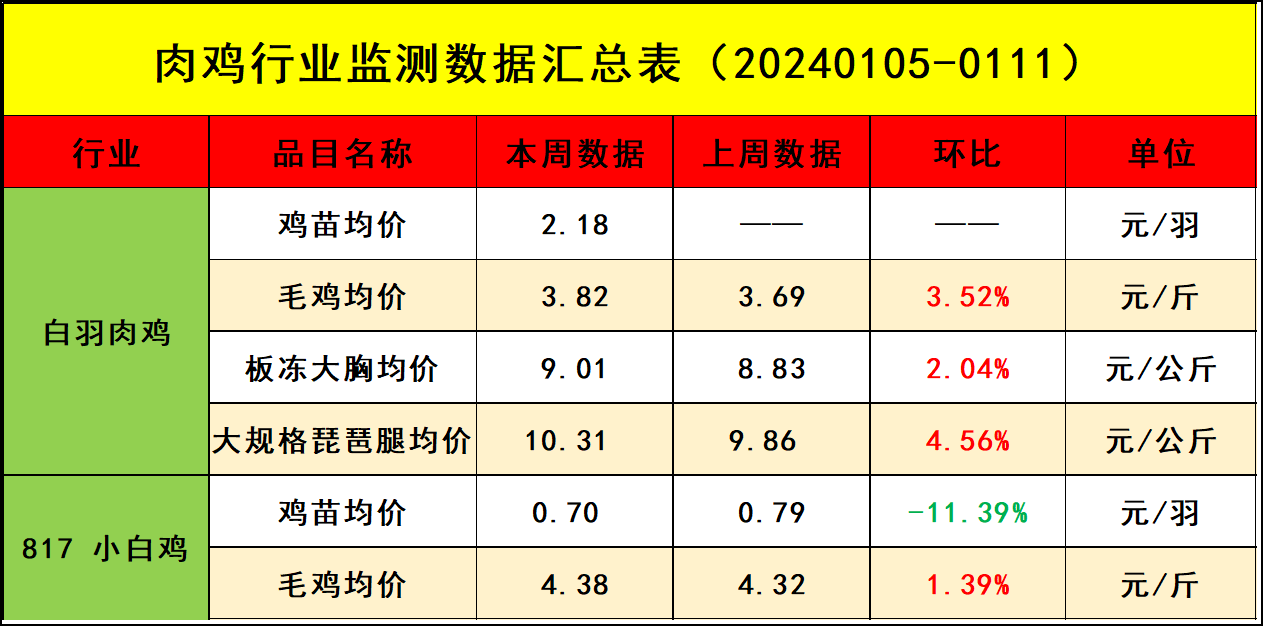

本周白羽肉鸡鸡苗市场恢复交易,均价2.18元/羽。

本周孵化企业陆续恢复出苗,鸡苗市场恢复成交,但鸡苗总供应量处偏低水平;毛鸡养殖扭亏为盈,养殖端补栏大跨年鸡积极性尚可,苗市交投活跃,鸡苗成交价格持续上涨。

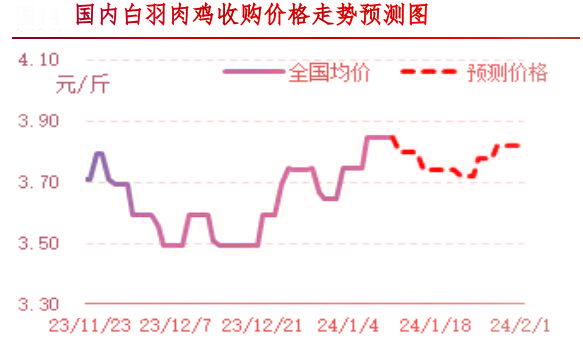

本周全国主产区肉鸡收购均价3.82元/斤,与上周均价相比,上涨0.13元/斤,涨幅3.52%。

本周毛鸡价格涨后趋稳,前期产品市场走货顺畅,企业收购积极性尚可,毛鸡出栏有限,企业收购难度增加,多有加价操作,供需双面支撑下,鸡价上涨;本周后半段产品市场需求回落,厂家出货速度放缓,中间商观望情绪回升,企业收购积极性一般,毛鸡出栏不多,走货趋稳,毛鸡报价趋稳,成交加价收购情况逐渐减少。

本周白羽肉鸡产品综合售价均上涨。其中板冻大胸周度均价9.01元/公斤,与上周均价相比,上涨0.18元/公斤,涨幅2.04%;大规格琵琶腿周度均价10.31元/公斤,与上周均价相比,上涨0.45元/公斤,涨幅4.56%。

上半周毛鸡价格上涨,下游食品加工企业及经销商有补货操作,产品市场走货速度加快,产品价格上涨;下半周毛鸡价格稳定,加之终端产品市场消化无明显好转,贸易商拿货意向降低,产品走货速度趋于稳定,产品价格涨后企稳运行。

本周817鸡苗均价为0.70元/羽,与上周均价相比,下跌0.09元/羽,跌幅11.39%。

本周鸡苗供应量增加,养殖户补栏年后大鸡心态有所好转,鸡苗走货速度尚可,鸡苗价格低位微涨。

本周3.0斤817小白鸡收购均价为4.38元/斤,与上周均价相比,上涨0.06元/斤,涨幅1.39%。

本周北方大规格毛鸡供应有限,但产品销售价格偏低,屠宰企业收购积极性低迷,鸡价高位回落。本周南方市场毛鸡供应量小幅增加,市场需求较为平淡,鸡价偏弱运行。

肉鸡市场下周行情预测

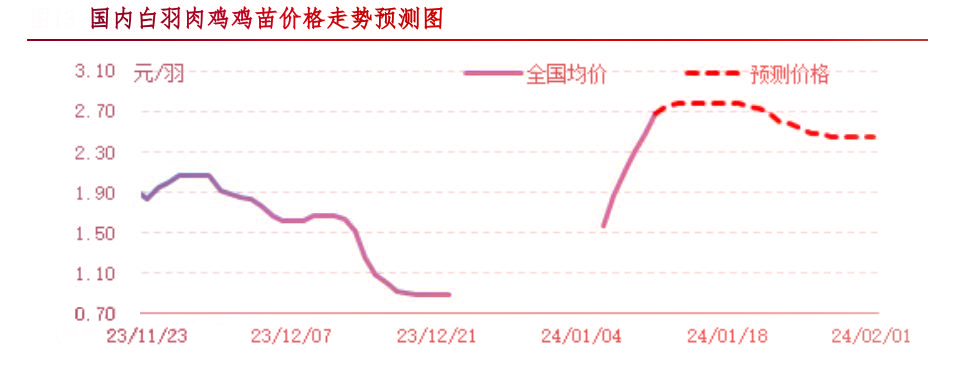

白羽肉鸡鸡苗:下周孵化企业出苗量或恢复性增加,市场空棚率较高,养殖端补栏大跨年鸡积极性尚可,需求面支撑市场,短期鸡苗主流成交价格或涨后企稳运行。

下旬毛鸡价格或窄幅上行,对鸡苗市场有提振作用,但鸡苗价格持续上涨,养殖端议价情绪增加,加之鸡苗供应量或增至相对高位,孵化场排苗速度放缓,成交多让利,鸡苗成交价格或偏弱运行。

白羽肉鸡及分割产品:根据前期孵化企业出苗及养殖环节补栏情况看,未来三周毛鸡供应量或保持先增后降趋势,总出栏量相对有限。本周产品市场需求回落,前期单品涨幅较大,产品价格回调,业者拿货心态回归谨慎,厂家出货速度不快,库存压力攀升,预计中旬毛鸡价格或有下滑空间。

下旬出栏量减少,临近春节前最后一次备货,需求或有回升,厂家出货情况转好,收购积极性尚可,预计鸡价或跌后再度反弹。

建议业者重点关注企业库存及春节放假安排。腊月二十起重点屠宰市场或陆续进入春节放假阶段,小年前后是屠企放假高峰阶段,鸡源供应及企业收购量或明显减少。

短期毛鸡价格或窄幅下滑,产品经销商拿货积极性降低,需求面对市场有利空影响,产品走货速度放缓,预计未来一周产品市场价格偏弱运行。

下旬毛鸡价格有上涨可能,对产品市场有提振作用,且经销商或有年前备货操作,加之产品产量减少,交投好转,产品价格或窄幅上行。

817鸡苗:1月中旬孵化企业陆续恢复出苗,鸡苗供应增加,养殖户补栏积极性提升有限,短期鸡苗价格或趋稳运行。下旬毛鸡价格存一定上行可能,鸡苗供应有增加预期,届时鸡苗市场交投或有所好转,鸡苗价格或走高。

817小白鸡:短期毛鸡出栏量不大,冻品走货平淡,屠宰企业收购热情较难带动,鸡价或跌后趋稳运行。下半月毛鸡出栏量进一步减少,冰鲜鸡需求增加,叠加替代品市场或好转,届时屠宰和经销商收购热情提高,鸡价或上行。

饲料原料市场行情分析

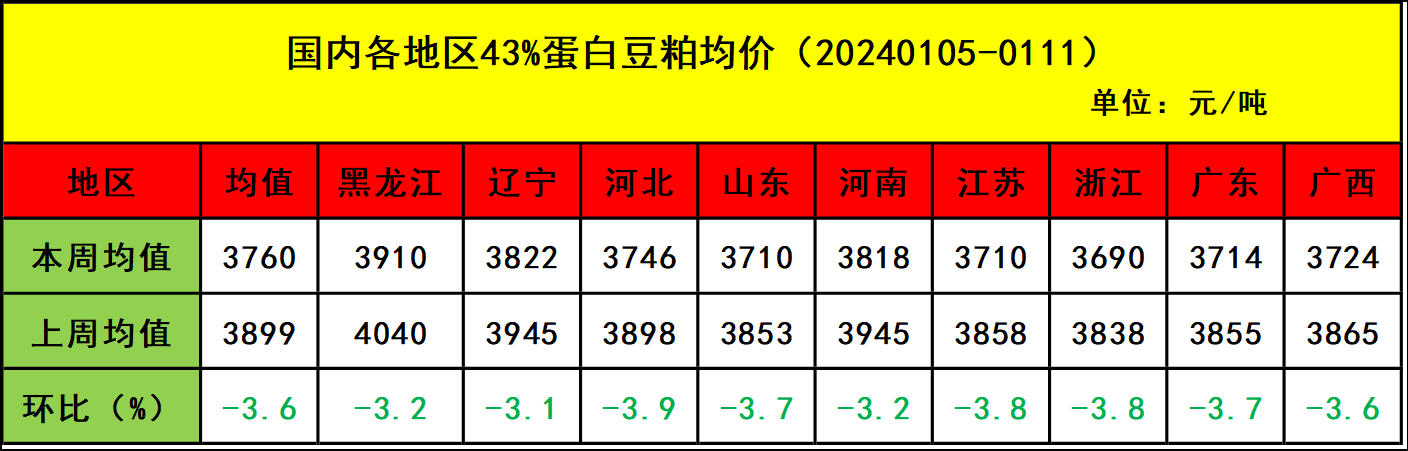

本周国内豆粕现货均价3760元/吨,与上周均价相比,下跌139元/吨,跌幅3.6%。

本周国内豆粕现货价格跌幅扩大,因南美大豆丰产预期强化,美国大豆价格延续下跌,且国内豆粕需求低迷,油厂库存高位增长,降价销售为主,贸易商低价抛货。

美国大豆出口缺乏亮点,压榨符合预期,但南美大豆产区迎来降雨持续强化丰产预期,美国大豆价格下跌。

多家分析机构下调巴西大豆产量,预估大豆产量在1.5-1.55亿吨左右,但巴西近期出现的大范围降雨天气有助于改善大豆生长状态,有望扭转巴西大豆减产预期。

当前阿根廷大豆播种已近尾声,布宜诺斯艾利斯谷物交易所表示,未来数日,阿根廷核心农业生产区的天气条件有利于农户完成剩余大豆和玉米的播种,预测阿根廷大豆产量为5000万吨,较上年高出不少。阿根廷大豆增产有助于抵消巴西减产的影响,市场密切关注本周五美国农业部月报对南美主产国大豆产量的调整,报告前市场平均预期巴西大豆产量为1.5626亿吨,阿根廷大豆产量为4887万吨。

国内油厂大豆库存处于偏高水平,局部油厂胀库和进口大豆衔接问题停机,油厂开机率小幅下降,周度大豆压榨量降至163万吨,豆粕现货供应减少。但近期养殖行情依然低迷,提货低位运行,油厂豆粕库存高位续增,远高于往年同期,胀库压力显现。

外盘市场持续下跌,加剧国内看跌氛围,油厂挺油抛粕,持续下调豆粕报价,贸易商低价抛售。终端备货谨慎,市场成交清淡。

本周国内玉米均价为2484元/吨,与上周均价相比,下跌32元/吨,跌幅1.24%。

本周国内玉米价格再次迎大范围下跌,产区潮粮集中上量,但下游需求承接力度有限,阶段性供大于求,玉米价格弱势下跌。

东北玉米价格跌跌不休,自上周末起基层农户惜售情绪松动,市场上量增加,贸易商采购谨慎不愿建立库存,再加上饲料企业轮动补货节前建库意愿不强,深加工企业到货明显增加,收购价格持续下跌。另外,直属库随行就市,报价下跌,但仍高于市场价且收购库点陆续增加。1月11日,中储粮集团公司发布公告,按照有关部门工作安排,中储粮集团公司及所属相关企业将于近日在东北等玉米主产区增加2023年产国产玉米收储规模,具体收购库点等相关信息及时通过所在地媒体向社会公布。

华北玉米价格弱势运行,周初山东企业到货量上涨,报价下跌,但随着企业压价,到货量降幅明显,收购价格止跌趋稳。

产区粮价下跌,南北港口及销区报价普遍下调,市场情绪较为悲观,周四连玉米05合约价格下跌,刷新该合约新低,但受中储粮增储消息提振,触底后大幅反弹。

整体来看,目前基层售粮进度同比仍偏慢,供应压力仍存,但中储粮增加收储,利多市场,关注中储粮收购数量以及价格变化。